🚀 무려 73%가 퇴직연금 세금 폭탄 맞는데, 실제로는 모르면 손해 보는 계산법이 따로 있다?

은퇴 후 든든한 노후를 위해 준비했던 **퇴직연금**, 막상 받으려니 세금이 얼마나 나올지 막막하시죠?

계산법도 복잡하고, 공제받을 수 있는 게 뭔지도 모르겠고... 괜히 세금으로 내 돈 다 사라지는 건 아닌지 걱정될 겁니다.

**솔직히 저도 몰랐는데...** 이 문제, 사실 3분이면 핵심을 파악할 수 있습니다.

왜 퇴직연금 세금 계산이 중요한지, 그리고 어떻게 하면 내 손으로 직접 **세금을 예측하고, 합법적으로 줄일 수 있는지** 궁금하시죠?

이 글을 끝까지 읽으시면, **2025년 최신 퇴직연금 세금 계산법**을 명확히 이해하고 나에게 적용되는 **공제 혜택**을 최대한 활용하여 **세금을 최소화하는 방법**을 알게 될 것입니다.

목차

💡 퇴직소득세 vs 연금소득세: 아는 만큼 아낄 수 있다!

퇴직연금 세금을 계산하려면 먼저 **퇴직소득세**와 **연금소득세**의 차이를 알아야 해요.

이 둘은 세금 부과 방식이 완전히 다르거든요.

[이 포스팅은 쿠팡 파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다.]

일반적으로 **연금으로 수령**할 때가 **일시금으로 수령**할 때보다 세금 부담이 훨씬 적습니다.

연금소득세는 퇴직소득세의 **30%가 감면**되기 때문이죠.

⚖️ 퇴직소득세와 연금소득세의 차이

- ✅ **퇴직소득세:** 퇴직금을 **일시금**으로 수령할 때 부과되는 세금입니다. **분류과세**되어 다른 소득과 합산되지 않고, 퇴직금에만 세율이 적용됩니다.

✅ **연금소득세:** 퇴직금을 **연금**으로 수령할 때 부과되는 세금입니다. 퇴직소득세액의 **70%**만 부과(55세 이후 연금 수령 개시, 10년 이상 연금 지급 시)하며, 다른 연금소득과 합산하여 **연금소득세율**이 적용됩니다.

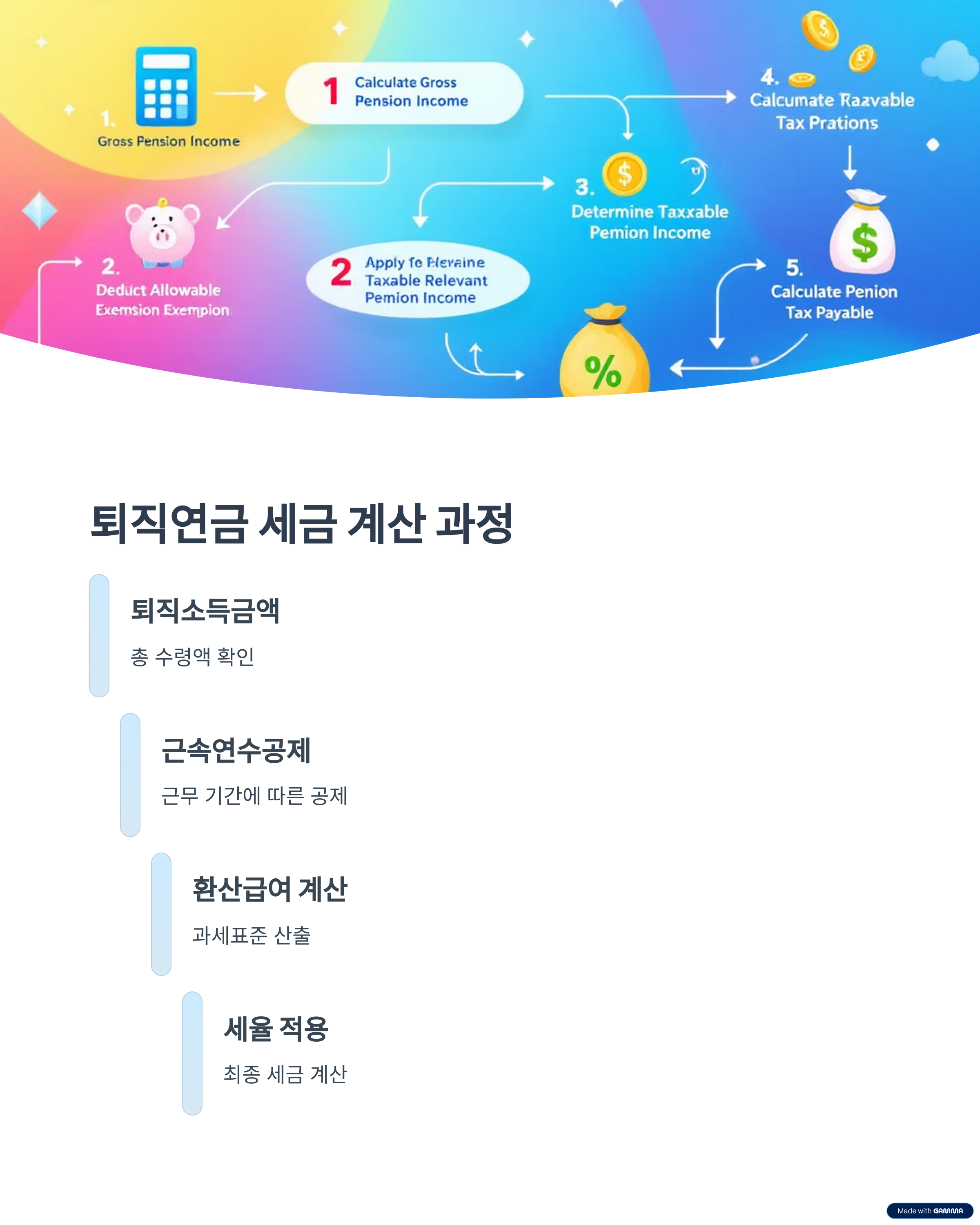

💡 세금 계산 공식과 흐름: 복잡해 보이지만 핵심은 간단!

퇴직소득세 계산 흐름은 크게 세 단계로 나눌 수 있어요. 복잡해 보여도 단계별로 차근차근 따라오면 어렵지 않습니다.

최근 많은 금융사에서 **퇴직연금 세금 모의 계산기**를 제공하고 있습니다.

직접 계산하기 어렵다면 이런 툴을 활용하는 것도 좋은 방법이에요!

1단계: 퇴직소득금액 계산

**퇴직소득금액 = 퇴직급여액 - 비과세 퇴직급여액** (비과세 퇴직급여액은 법정 요건에 따라 달라질 수 있습니다.)

2단계: 환산급여액 계산 (이게 가장 중요해요!)

퇴직소득세는 퇴직금 전체에 세금을 매기는 것이 아니라, **근속연수를 고려한 '환산급여'에 세율을 적용**합니다.

**환산급여 = (퇴직소득금액 - 근속연수공제액) ÷ 근속연수 × 12**

여기서 **'근속연수공제'**가 세금을 크게 줄여주는 핵심 공제입니다.

3단계: 과세표준 및 세율 적용

환산급여액이 나오면, 이에 해당되는 **소득세율**을 적용합니다. 그리고 다시 근속연수를 곱하여 최종 **퇴직소득세액**을 계산합니다.

**퇴직소득세 = (환산급여 × 기본세율 - 누진공제액) × 근속연수 ÷ 12**

**Q: 일시금 수령 시 누진세 적용되나요?**

그렇습니다. 일정 기준을 초과할 경우 고세율이 적용됩니다. 위 계산식에서 환산급여에 따라 세율이 달라지는 것을 의미합니다.

💡 공제 항목 적용 방법: 놓치면 아까운 절세 포인트!

세금을 줄이는 핵심은 바로 **공제**입니다. 특히 **근속연수 공제**와 **연금소득공제**는 반드시 알아두셔야 해요.

✅ 근속연수 공제 계산법

근속연수 공제는 오래 근무할수록 더 많은 세금 혜택을 주는 제도입니다. 근속연수별로 공제율이 달라져요.

- 5년 이하: 퇴직소득금액의 50%

- 5년 초과 10년 이하: 250만원 + (퇴직소득금액 - 500만원)의 45%

- 10년 초과 20년 이하: 750만원 + (퇴직소득금액 - 1,500만원)의 40%

- 20년 초과: 1,550만원 + (퇴직소득금액 - 3,500만원)의 35%

**Q: 근속연수는 어디까지 계산되나요?**

최대 50년까지 인정되며, 과거 이직 포함 여부는 공단 기준에 따릅니다. 퇴직금을 IRP로 옮겨 연속 근속으로 인정받는 경우도 있습니다.

✅ 연금수령 시 적용되는 연금소득공제율

퇴직금을 연금으로 받으면 연금소득세를 내게 되는데요. 이때 연금수령액에 따라 **연금소득공제**가 적용됩니다.

연간 연금 수령액이 **900만 원 이하**일 경우 **전액 비과세**에 가까운 혜택을 받을 수 있으며, 이를 초과하면 다른 소득과 합산되어 **종합소득세**가 부과될 수 있습니다.

하지만 이때도 **퇴직소득세의 70%만 과세**되므로 일시금보다 훨씬 유리합니다.

💡 사례별 계산 예시: 나에게 적용하면 세금은 얼마?

말은 어렵지만, 실제 사례로 보면 이해가 훨씬 쉬울 거예요.

다양한 조건에 따른 세금 시뮬레이션을 통해 나에게 적용될 세금을 가늠해 보세요.

일시금 수령 시 총 납부세액 시뮬레이션 (간단 예시)

**상황 가정:** 퇴직금 1억원, 근속연수 10년

1. **퇴직소득금액:** 1억원

2. **근속연수 공제액 (10년 초과 20년 이하 기준 일부 적용):** 약 750만원 + (1억-1500만) * 40% = 4,150만원 (대략적인 계산이며 실제와 다를 수 있음)

3. **환산급여:** (1억 - 4,150만원) ÷ 10년 × 12개월 = 약 6,960만원

4. **세율 적용:** (과세표준 구간에 따라)

→ 최종 퇴직소득세는 약 500만원 ~ 1000만원 내외로 예상 가능 (정확한 세율표 적용 필요)

*(위 예시는 간단한 이해를 돕기 위한 대략적인 수치이며, 실제 세율 및 공제율은 변동될 수 있습니다.)*

연령대별·수령액별 세금 예시표 (연금 수령 시)

| 연간 연금 수령액 | 55세~70세 연금소득세율 (퇴직소득세의 감면율) | 70세 초과 연금소득세율 (퇴직소득세의 감면율) | 세금 부담 |

|---|---|---|---|

| 500만원 | 3.3% (퇴직소득세의 70%) | 4.4% (퇴직소득세의 70%) | 낮음 |

| 900만원 | 3.3% (퇴직소득세의 70%) | 4.4% (퇴직소득세의 70%) | 매우 낮음 (비과세에 가까움) |

| 1,500만원 | 종합소득세 합산 (퇴직소득세의 70%) | 종합소득세 합산 (퇴직소득세의 70%) | 보통 (다른 소득에 따라 상이) |

*(연금소득세는 연금수령 연차 및 연금소득 이외의 다른 소득 유무에 따라 세율이 달라집니다.)*

✨ 결론: 퇴직연금 세금, 똑똑하게 계산해서 아끼자!

오늘은 **퇴직연금 세금 계산법**을 자세히 알아봤어요. 복잡하게 느껴졌던 세금 계산이 조금은 명확해지셨나요?

**퇴직소득세와 연금소득세의 차이**부터, **환산급여, 근속연수 공제, 연금소득공제**까지.

이 개념들을 잘 이해하고 활용한다면 여러분의 **퇴직연금**을 세금으로부터 최대한 지켜낼 수 있습니다.

저도 처음엔 막막했지만, 하나씩 알아보니 답이 보이더라고요. 이제 더 이상 혼자 고민하지 마세요!

**퇴직연금은 노후를 위한 소중한 자산입니다.**

세금 계산법을 미리 파악하고 현명하게 대처하여, 든든하고 행복한 은퇴 생활을 준비하시길 바랍니다.

이 글이 여러분의 **퇴직연금 관리**에 큰 도움이 되었기를 바랍니다.

혹시 더 궁금한 점이나 추가로 알고 싶은 정보가 있다면 언제든지 댓글로 남겨주세요!

다음에도 유용한 정보로 찾아올게요!

퇴직연금 세금, 아끼는 법 있다! 연금 수령 시 절세 전략 5가지

[이 포스팅은 쿠팡 파트너스 활동의 일환으로, 이에 따른 일정액의 수수료를 제공받습니다.] 🚀 무려 73%가 퇴직연금 세금 폭탄 맞는데, 실제로는 아끼는 법이 따로 있다?은퇴 후 든든한 노후를

economy-top.com

퇴직연금 세금, 얼마 내나요? 계산법부터 절세 전략까지 완전정리 (IRP·연금·일시금)

🚀 무려 90%가 모르는 퇴직연금 세금의 비밀! 똑똑하게 아끼는 꿀팁 대방출은퇴 후 나의 든든한 노후 자금이 될 **퇴직연금**, 막상 수령하려고 보니 세금이 발목을 잡을까 봐 걱정되시나요?복잡

economy-top.com

#퇴직연금세금, #퇴직연금계산, #퇴직소득세, #연금소득세, #근속연수공제, #연금소득공제, #퇴직연금절세, #세금계산법, #노후준비, #재테크, #은퇴설계, #퇴직금, #세금정보, #꿀팁, #2025세법